作者 | 雷映

编辑 | 孙一鸣

目录

【摘要】

【前言】

一、科创板聚焦硬科技,研发占比均值高达40.83%

二、指标体系介绍

三、科创板研发驱动力排行榜

1. 寒武纪、拓荆科技、金山办公位居前三

2. 研发费用率10强药企占据9席

3.研发人员数量10强企业以电子和医药为主

4.高端制造业企业专利数量占优

5.综合排名倒数前十企业集中于基础化工行业

四、典型企业

图表目录

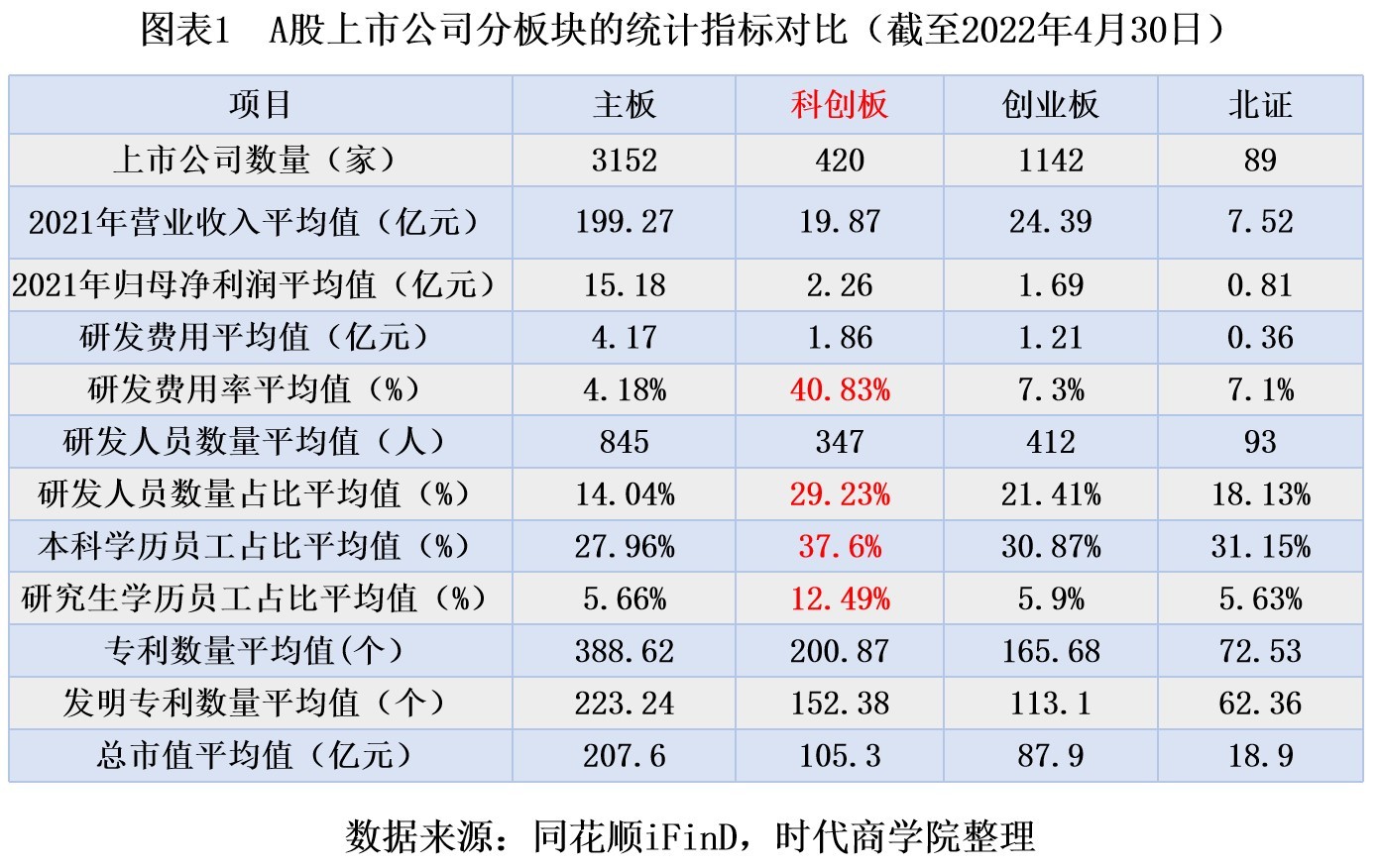

图表1 A股上市公司分板块的统计指标对比(截至2022年4月30日)

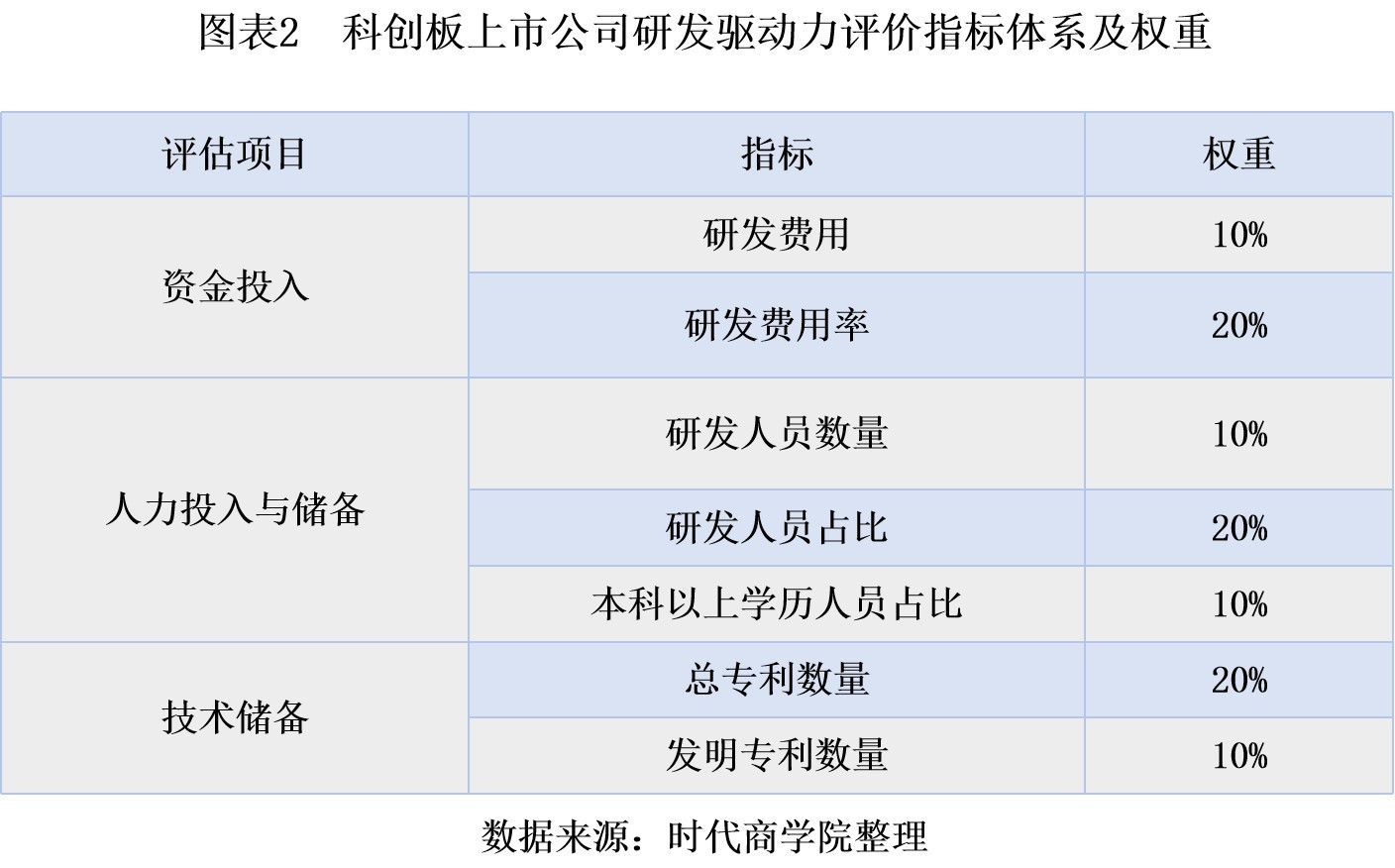

图表2 科创板上市公司研发驱动力评价指标体系及权重

图表3 科创板研发驱动力综合排行榜总表

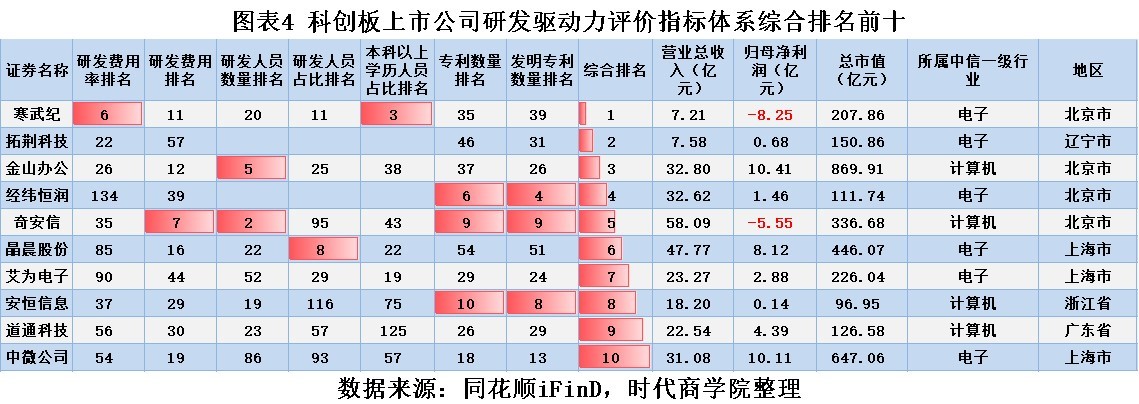

图表4 科创板研发驱动力综合排行榜前十

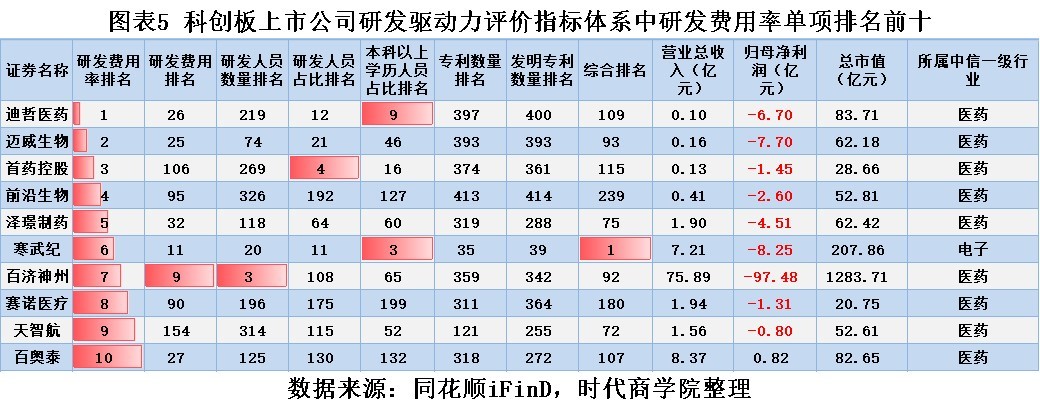

图表5 科创板上市公司研发费用率单项排名前十

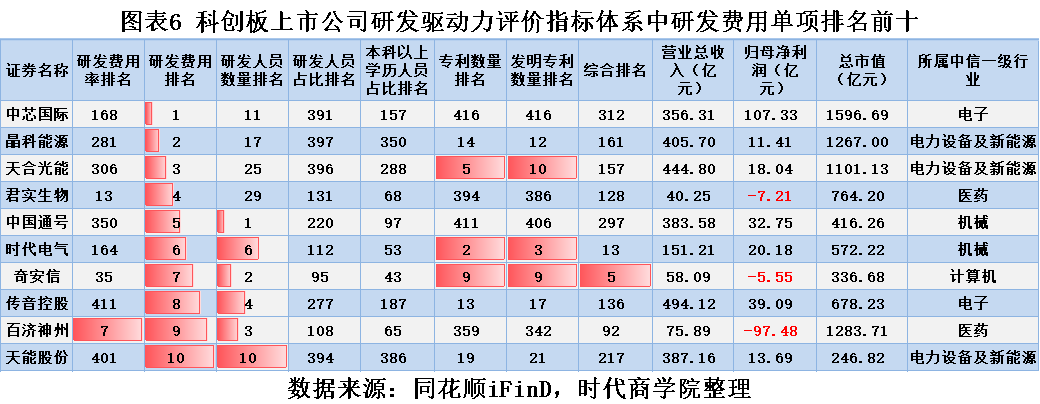

图表6 科创板上市公司研发费用单项排名前十

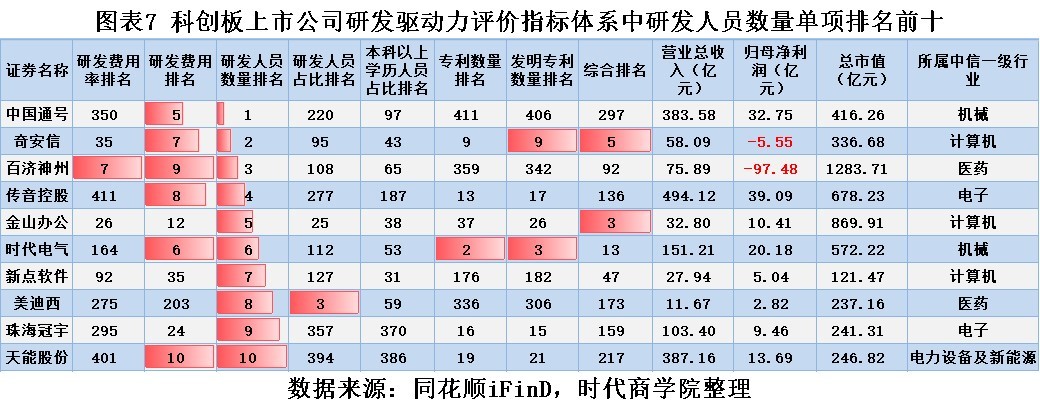

图表7 科创板上市公司研发人员数量单项排名前十

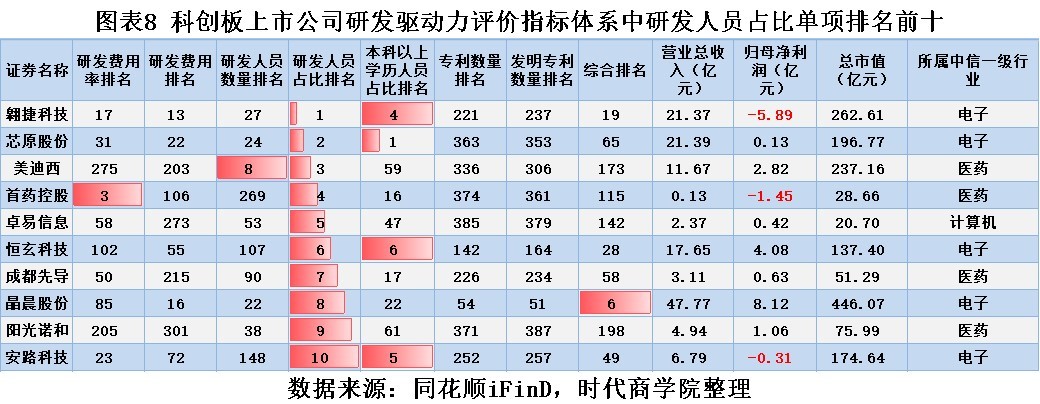

图表8 科创板上市公司研发人员占比单项排名前十

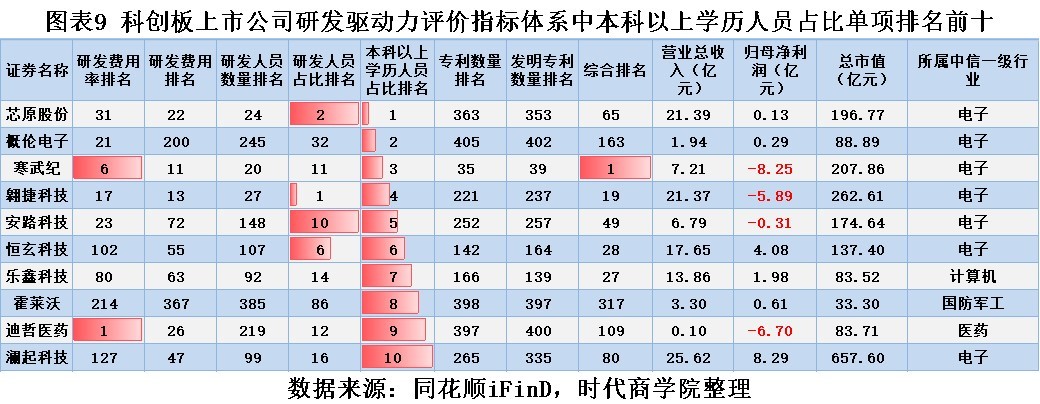

图表9 科创板上市公司本科以上学历人员占比单项排名前十

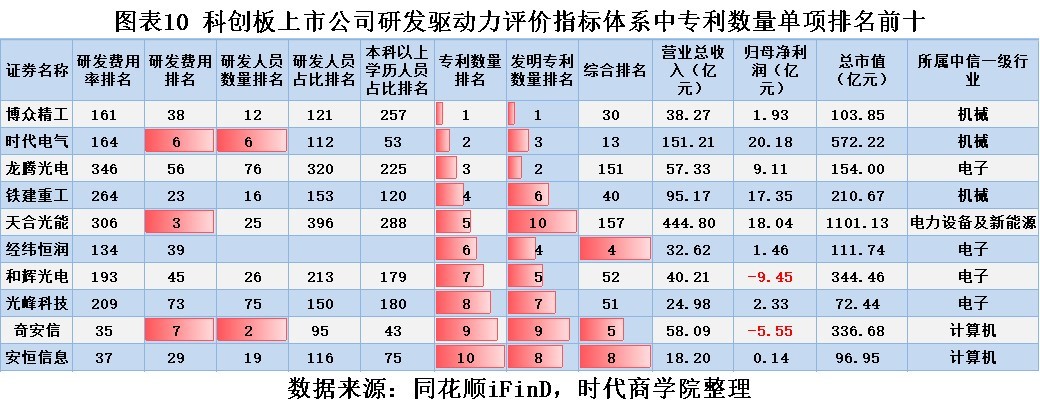

图表10 科创板上市公司专利数量单项排名前十

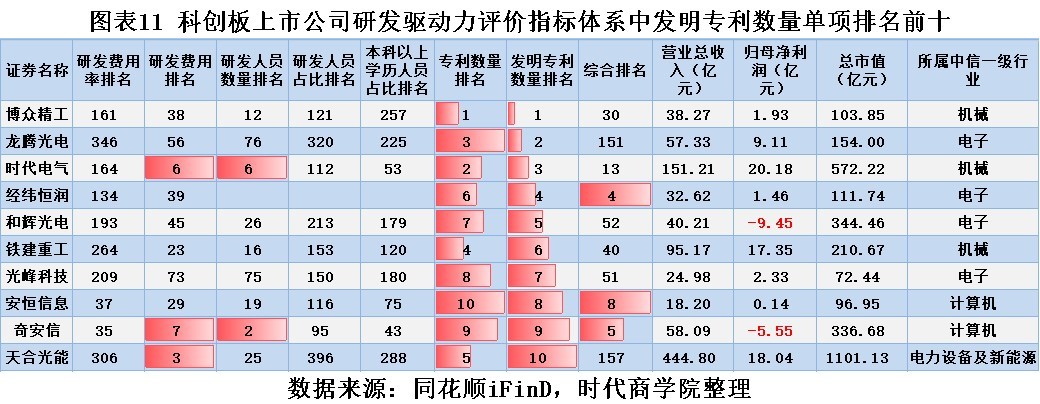

图表11 科创板上市公司发明专利数量单项排名前十

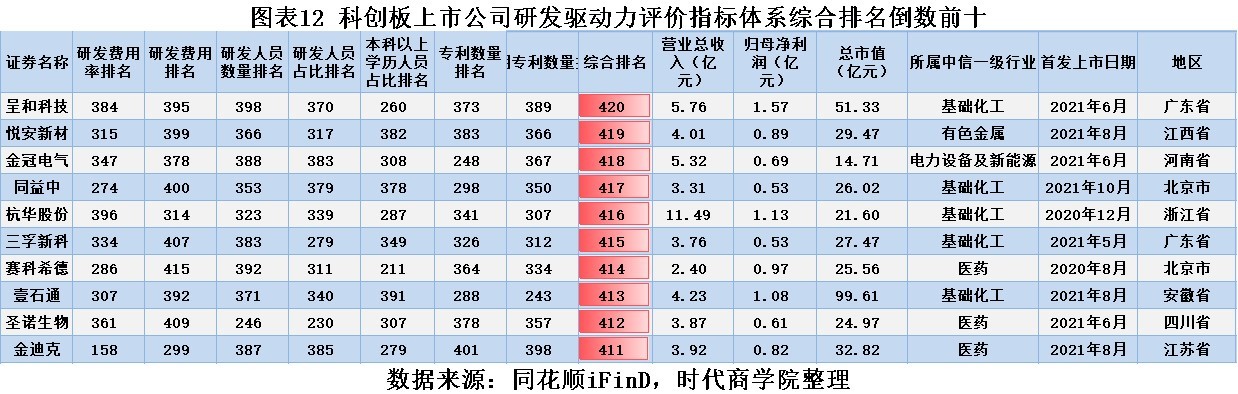

图表12 科创板研发驱动力综合排行榜倒数前十

【摘要】

科创板聚焦硬科技。科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。数据统计显示,科创板企业数量排名前十的行业分别是医药生物、机械、电子、计算机、基础化工、电力设备及新能源、国防军工、电力及公用事业、通信,分别有89家、82家、81家、52家、42家、28家、16家、10家、8家、3家科创板企业。

研发驱动力排名榜单显示,综合得分10强企业集中于电子、计算机两个行业,分别有6家、4家属于电子、计算机行业;地区分布方面,10强企业地域分布上集中于北京、上海两个地区,分别有4家、3家来自北京市、上海市,市值多在100亿元以上。

单项指标排名结果显示,医药企业在研发费用率排名中非常突出,研发费用率10强中,药企占据9席;医药、电子行业在研发人员占比、研发人员数量等研发人力投入中排名居前;电子行业企业在高学历员工占比排名方面占优;计算、机械、电子等高端制造业领域企业在专利总数、发明专利数量等技术储备指标较为领先;综合排名倒数前十企业集中于基础化工行业。

【前言】

当前,整个世界经济处于新旧技术周期交替的当口。同时,我国随着人口红利逐渐消失,粗放型的增长方式不可持续,在新一轮技术周期开端的当下,借助科技创新,以科学技术发展方式推动全要素生产率提升,已是必然选择。

十九届六中全会提出,立足科技创新驱动经济增长的新时代,以产业升级和经济转型推动高质量发展,推进科技自立自强。尤其当大国之间新一轮产业升级竞争加剧,科技封锁首当其冲,倒逼国内自主创新提速。在上述时代背景下,科创板于2019年应运而生。

作为金融服务科技的重要抓手,科创板承接了中国制造2025重点领域的发展职责,尤其是以人工智能、航空航天、生物技术、光电芯片、信息技术、新材料、新能源、智能制造等高精尖科技为代表的硬科技领域,实现对科研型、创新型企业多层次的金融支持,对企业家及高科技人才实现有效激励,为具备真正创新成长能力的企业提供融资渠道。

截至2022年4月30日,科创板已累计有420家上市公司。那么,哪些企业是科创板的研发领头羊?哪些企业研发短板明显?研发实力或许可以作为衡量标准。然而,研发实力是一个相对动态的过程,很难精准地下判断。

我们认为,研发驱动力能比研发实力更能反映企业的真实状态。所谓研发驱动力,就是以研发创新为企业发展的核心驱动力,推动企业持续发展壮大,实现业绩的可持续增长。它可以从研发投入程度、企业的技术积累程度、对研究团队人力资源的投入程度这三个维度来构建观察指标。

时代商学院在上述三大维度基础上,构建起企业研发投入金额、研发投入占比、专利数量、发明专利数量、研发人员数量、研发人员数量占比、本科生及研究生数量总占比这7大观察指标,并以此进行排名统计,制作科创板研发驱动力排行榜。

一、科创板聚焦硬科技,研发占比均值高达40.83%

2019年1月,证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,将科创板精准定位于面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业。同年7月22日,科创板正式步入交易时间,首批25家上市企业集中上市交易。

2020年3月,证监会发布《科创属性评价指引(试行)》(以下简称《指引》),设立3项常规指标+5项例外条款为主体的科创属性评价指标体系。2021年4月证监会再次修订《指引》,在研发费用或研发费用率、发明专利、营业收入或营业收入复合增长率等侧重反映企业研发投入、成果产出及其对企业经营实际影响的3项常规指标基础上,增加了研发人员比重作为新的参考指标,人才作为创新的核心资源开始逐渐被重视。

与此同时,修订后的《指引》对重点支持的行业领域并未加以修改,但进一步限制了金融科技、模式创新企业在科创板发行上市,同时禁止房地产和主要从事金融、投资类业务的企业在科创板发行上市,进一步聚焦科技创新领域。

截至2022年4月30日,科创板已累计有420家上市企业,相对主板上市企业总数3152家、创业板上市企业总数1142家,科创板上市企业体量仍相对较小,但行业分布上具有较强的偏好。

数据统计显示,科创板企业数量排名前十的行业分别是医药生物、机械、电子、计算机、基础化工、电力设备及新能源、国防军工、电力及公用事业、通信,分别有89家、82家、81家、52家、42家、28家、16家、10家、8家、3家科创板企业。

在行业分布上,科创板明显偏向高端制造业,尤其以人工智能、航空航天、生物技术、光电芯片、信息技术、新材料、新能源、智能制造等高精尖科技为代表的硬科技领域。

据统计,2021年,科创板公司整体营业收入同比增长36.86%,归母净利润同比增长75.89%,营收增长率和归母净利润增长率均力压主板、创业板、北证,是A股成长性最高的子板块。作为走在国家创新驱动发展战略前沿、有着核心技术的先锋企业,科创板企业正在成为中国经济发展新动能中一股重要的力量。

分板块来看,科创板企业的业务规模整体相对主板、创业板要明显偏小,但盈利能力比创业板更强,且资本市场给予的估值整体高于创业板。

数据显示,2021年,科创板企业营业收入平均值为19.87亿元,相对主板企业营业收入平均值(199.27亿元)、创业板企业营业收入平均值(24.39亿元),科创板企业的经营体量多偏向中小型企业。

2021年,科创板企业归母净利润平均值为2.26亿元,次于主板企业同期归母净利润平均值(15.18亿元),但高于创业板企业同期归母净利润平均值(1.69亿元)。截至2022年4月30日,科创板企业总市值均值为105.3亿元,相对高于创业板、北证,仅次于主板。

值得注意的是,专注于服务科技创新企业的科创板在创新研发方面的费用投入、人力资源投入以及团队整体的学历层次上都显著偏高,同时拥有的专利数量、发明专利数量也相对突出。

2021年财务数据显示,科创板企业研发费用率平均值、研发人员数量占比平均值、本科学历人员数量占比平均值、研究生学历人员数量占比平均值分别为40.83%、29.23%、37.6%、12.49%,在四大板块企业同类统计指标中均名列榜首。

此外,2021年,科创板企业拥有的专利数量平均值、发明专利数量平均值分别约为201个、152个,在四大板块上市企业同类统计指标对比中仅次于主板,高于创业板、北证。

二、指标体系介绍

参考科创属性指标体系,本报告以研发投入费用、研发费用率、研发人员数量、研发人员占比、总专利数量、发明专利数量、本科以上员工占比作为评估指标体系分别评估科创板上市公司在创新科技方面的资金投入、人力资源投入、技术储备和人才储备,并对上述指标分别赋以10%、20%、10%、20%、20%、10%、10%的权重计算得分形成综合排名,制作科创板研发驱动力排行榜。

在权重设置上,考虑绝对值指标容易受企业经营规模不一的影响,因此设置同一考察标的的比率指标的权重偏高,并辅以权重较低的绝对值指标。

三、科创板研发驱动力排行榜

目前,科创板企业已成为我国科技创新、产业升级的一扇观察窗口,其中多数企业已经逐渐占据我国创新升级关键行业的重要关口。那么,哪些企业研发创新表现相对突出?哪些企业研发创新表现较差?

本报告基于研发驱动力评价指标体系,对420家科创板企业进行单项指标排名和综合排名,并对综合排名的前十企业和排名垫底的十家企业进行梳理分析。

1. 寒武纪、拓荆科技、金山办公位居前三

综合排名榜单显示,寒武纪、拓荆科技、金山办公、经纬恒润、奇安信、晶晨股份、艾为电子、安恒信息、道通科技、中微公司十家企业位居综合排名榜前十。

在行业分布上,10强企业明显集中于电子、计算机两个行业,分别有6家、4家属于电子、计算机行业。

在地区分布上,10强企业多来自北京、上海两个地区,分别有4家、3家来自北京市、上海市。

在市值分布上,综合排名前十的企业总市值多在100亿元以上。

业绩方面,10强企业主要分为两种情况,一种是业务规模较小,处于微利甚至亏损状态,但由于高比例的研发投入强化公司发展前景,其市值达到100亿元以上,例如寒武纪、拓荆科技、奇安信、安恒信息等。

另一种则是收入具有一定规模,且实现稳定盈利,例如金山办公、晶晨股份、艾为电子、道通科技、中微公司等,并诞生多家市值超400亿元的企业。

2. 研发费用率10强药企占据9席

在研发费用率单项排名前十企业中,有9家是医药类上市公司,且多处于尚未盈利状态,多为中小型企业。

除百济神州2021年营业收入规模超过50亿元,其他9家营收规模不超过10亿元,百济神州在研发费用及研发人员数量排名中也均在前十,该公司以高研发投入而被投资者看好,总市值超过千亿元。

不过,医药企业虽然在研发费用投入、人力资源投入以及高学历人员占比等单项排名中表现突出,但由于其研发落地成果多以创新药产品落地及相关知识成果为主,耗时时间长,因此在专利数量、发明专利数量排名中均相对靠后。

寒武纪是研发费用率排名前十企业中唯一一家属于电子行业,在综合排名中位列榜首,该公司在本科以上学历人员占比排名中位列第三,同时在其他项单项排名中也均比较靠前。

研发费用排名方面,研发费用排名前十的科创板企业2021年的营业收入规模多在150亿元以上,收入规模最低也有40.25亿元,且除君实生物、奇安信、百济神州外均有较大规模的稳定盈利。由此可见,研发费用的多寡或与企业自身的业务规模、盈利状况密切相关,毕竟要自身有资金实力才能持续加大研发费用投入。

3.研发人员数量10强企业以电子和医药为主

此外,研发费用高的企业,其研发人员数量的排名亦相对偏高,且在专利数量、发明专利数量排名上也相对靠前,但在研发人员占比排名中并不一定高,且该类公司高学历员工的占比亦不一定高。

数据显示,研发人员数量单项排名前十的企业,有6家企业是与研发费用单项排名前十的企业重合,不重合的四家企业中也有3家在研发费用排名中靠前。前十企业中仅美迪西一家医药企业虽然在研发人员数量排名靠前,但研发费用排名、研发费用率排名均处于中等水平。

总体而言,创新研发在费用与人力资源投入上是相辅相成的正相关关系,而有能力同时在费用、人力资源两个方面加大研发投入的企业,自身的技术储备、经营状况都已经具备一定规模,总市值也都在百亿元至千亿元的规模区间。

研发人员占比单项排名前十的企业,其本科以上学历人员占比的单项排名亦相对靠前,这与研发人员本身要具备相关专业知识的要求相关。

从行业特征看,研发人员数量10强企业多分布在电子、医药两个行业,上述两个行业上榜企业数量分别为5家、4家。从业务特征看,电子、医药在创新研发上对人力资源的依赖度相对更高。

本科以上学历人员占比单项排名前十的科创板企业,其研发人员占比排名亦整体偏高,且在研发费用率排名上整体靠前,但营业收入规模偏小,盈利规模也偏小或者处于亏损状态,同时多集中于电子行业。其中,排名前六的企业均属于电子行业。

整体而言,科创板上市企业大致可分为两个类型,一是处于集中创新研发的高比例投入期,但自身业务规模偏小,技术储备有待加强的小型企业;二是自身具备一定技术优势,业务规模较大且稳定盈利,在创新研发投入大的中型企业。前者在比例型指标排名中靠前,后者在绝对值指标排名中更靠前。

4.高端制造业企业专利数量占优

专利数量、发明专利数量两个单项指标排名结果具有高度的重合性,前十的企业名单完全一致,仅在各自单项排名的顺序上存在差异。由于专利数量本身包含发明专利数量,因此如果发明专利数量在专利数量中的占比越高,上述排名结果就越容易出现重合。

从行业分布看,专利数量、发明专利数量最多的前十企业分布在电子、机械、计算机、电力设备及新能源四个行业,均为高端制造业领域。

相对于其他单项排名前十的企业中仅一家或两家进入综合排名前十,专利数量、发明专利数量排名前十的企业中有三家进入综合排名前十。

从这个角度观察,创新研发的资金、人力投入都需要转化成对应的知识产权,并最终落实到对经营业务的推动中。因此,专利数量和发明专利数量作为检验企业研发转化效率、前瞻企业发展未来前景的核心指标,在一定程度上对企业未来业绩增长、研发投入均具有推动效应,对最终的综合排名结果亦更具影响力。

5.综合排名倒数前十企业集中于基础化工行业

研发驱动力综合排名榜显示,呈合科技、悦安新材、金冠电气、同益中、杭华股份、三孚新科、赛科希德、壹石通、圣诺生物、金迪克位列最后十名。

数据显示,上述企业在各单项指标排名中均相对靠后,这10家企业的研发费用率均值、研发费用均值、研发人员数量均值、研发人员占比均值、本科以上学历人员占比均值分别为5.9%、2635.5万元、64人、14%、23.4%,对应的上述单项指标的排名均值分别约为316、381、361、333、315。不管是研发资金投入还是人力资源投入,在科创板上市企业中均处于下游水平。

从技术储备实力看,上述10家企业的专利总数平均值、发明专利数量平均值分别约为43个、30个,这两个单项指标的排名均值分别约为340、342,在科创板上市企业中处于尾部区间。

从业务规模看,上述10家企业2021年的营业收入均值为4.8亿元,归母净利润均值为8826万元,总市值均值为35.35亿元,收入规模和净利润规模均较小,总市值亦整体偏小。

从行业分布看,上述10家企业集中于基础化工行业,数量高达5家。

此外,这10家企业首发上市时间集中于2020年8月至2021年10月期间。

四、典型企业

在研发驱动力前十榜单中,奇安信是2021年的营业收入规模最大的企业。尽管其总市值处于中等水平,但该公司在研发费用排名、研发人员数量排名、专利数量排名、发明专利数量排名中均位列前十,在其他单项排名中亦相对靠前,是综合排名10强企业在各单项排名中上榜前十最多的企业。

公开资料显示,奇安信是我国网络安全领域第一股,主营业务是为政企客户提供网络安全产品、技术及服务,自2014年成立以来长期深耕网络安全领域技术创新。

在赛迪咨询、IDC等机构发布的2018年市场调研报告中,奇安信在终端安全、安全管理平台、安全服务、云安全、终端安全软件等领域的市场份额中均排名第一,并曾在新中国成立70周年大庆、十九大、一带一路国际合作高峰论坛、金砖国家峰会等重大国家和国际活动中参与网络安全保障工作。2019年12月,其成为奥运网络安全服务与杀毒软件官方赞助商。2019年5月,中国电子战略入股奇安信,该公司也正式成为了网络安全国家队。

2021年,奇安信的研发费用为17.48亿元,研发费用率为30.1%,研发人员合计3793人,研发人员占比39.28%、本科以上学历人员占比82.08%,拥有专利数量1138个,其中发明专利977个,上述单项指标在科创板企业中分别排名第7名、第35名、第2名、第95名、第43名、第9名、第9名。

在持续创新研发的驱动下,近年该公司营业收入持续大增。2017-2021年,该公司营业收入从8.21亿元增长至58.09亿元,收入年复合增长率达63%,保持行业领先优势。