导 读

1、集中供地迎来 " 间歇期 ",8 月土地成交量价齐跌

2、新增货值集中度持续走高,TOP20 房企占比 74%

3、百强房企投资格局 " 固化 ",半数集中长三角

榜单解读

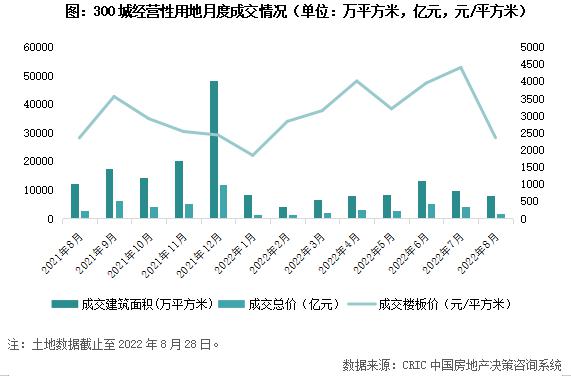

前言:8 月份,集中供地迎来短暂的 " 间歇期 ",在此之下,土地市场量价齐跌,成交金额同环比分别下降 35% 和 56%。

企业拿地层面,国企强势、民企羸弱、平台 " 托底 " 的格局并未改变。销售 50 强单月拿地金额同环比降幅超六成。

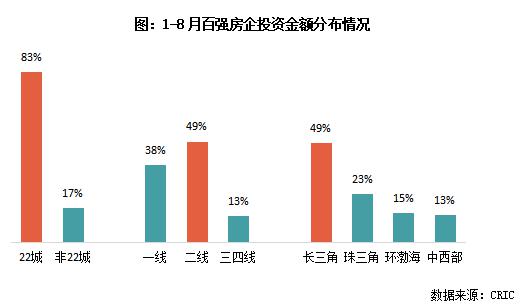

投资策略上,房企投资高度聚焦于 22 个核心城市,1-8 月百强投资金额有 82 集中于 22 城。区域分布上,长三角仍是布局要塞。

1

集中供地迎来 " 间歇期 "

8 月土地成交量价齐跌

截至 8 月 28 日,全国 300 城经营性土地 8 月总成交建筑面积为 7938 万平方米,环比下降 17.6%,同比降幅收窄至 35.1%,与去年同期差距小于上半年平均。成交总价方面,本月土地成交总金额 1872 亿元,同环比分别下降 35% 和 56%。

由于月内集中土拍减少,且除深圳外,天津、济南、无锡等城市的土地市场热度较低,导致三四线城市成交占比增加,土地成交均价下降至 1872 元 / 平方米,环比降幅达到 47%。

2

新增货值集中度持续走高

TOP20 房企占比 74%

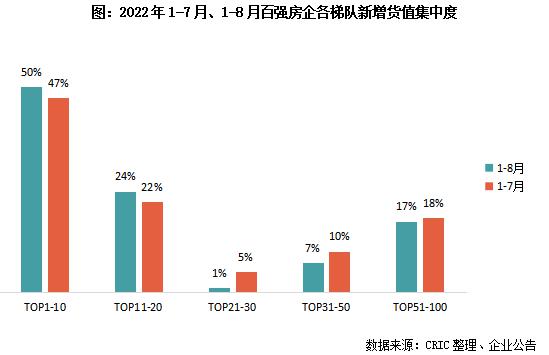

截止 8 月末,百强房企新增货值集中度仍在持续走高:TOP10 房企新增货值占百强总货值的 50%,11-20 强房企新增货值集中度达到 24%,前 20 强房企的新增货值集中度合计达到 74%,较上月末提升了 6 个百分点,土储资源进一步向头部房企聚集。值得一提的是,21-30 强房企今年以来拿地积极性明显减弱,截止 8 月末仅占新增货值的 1%,该梯队内多数房企今年以来都没有拿地。整体来看,2022 年 1-8 月,年内新增货值超千亿的房企达到 6 家,较去年同期减少了 12 家,华润、保利和滨江位列前三,但相较去年同期已有 5 家房企新增货值超过 2000 亿元仍差距不小。

3

拿地百强门槛同比降幅皆超 50%

百强拿地销售比仅 0.18

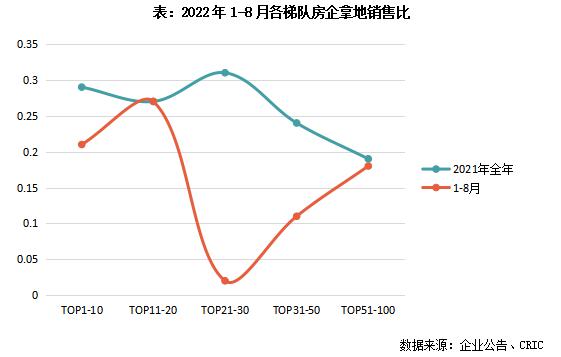

截止 8 月末,新增货值百强门槛达到 61.4 亿元,金额百强门槛 23.1 亿元,建面百强门槛 33.2 万平方米,环比均仅有 5% 以下的微弱涨幅,但三项数据门槛值与去年同期的门槛值相比,分别为下降 53%、52% 和 64%,降幅较 7 月末有所扩大。由于 8 月进行集中供地的城市较少、且除深圳外其他城市土拍热度较低,百强房企拿地积极性较弱,截止八月末百强整体拿地销售比 0.18,较上月末小幅回落 0.01。分梯队来看,与 2021 年相比,仅 11-20 强以及后 50 强房企的拿地销售比与去年整体水平持平,其他梯队的拿地销售比都有较明显回落,21-30 强房企拿地收缩得最为显著。

4

50 强拿地金额同环比降幅接近 50%

8 月各城市二批次供地接近收尾,且三批次仅无锡、厦门开拍,导致集中供地迎来 " 真空期 ",因此单月销售 50 强房企拿地金额不足 700 亿,较去年高峰下降 88%,同环比也分别下降 48% 和 49%。由此可见,一方面行业整体拿地依旧低迷,另一方面,也从侧面证明当前房企的投资几乎围绕集中供地展开。销售 50 强中仅二成房企 8 月有土储入账,不到 10% 的房企拿地金额超过 50 亿,拿地企业仍是近期拿地较多的规模化国央企,如中海、华润、保利、招商等,其中华润连续两个月拿地金额超过百亿,主要分布在成都、深圳等核心城市。

5

拿地金额 TOP20 中近八成来自国央企

且投资力度远超行业平均

由于土拍集中进行叠加现金流紧张,导致 1-8 月拿地呈现规模化国央企强势、民企羸弱、城投平台 " 托底 " 的格局。从拿地金额 TOP20 也能看出,仅有滨江、龙湖、伟星等少民企上榜,国央企则占据了近 8 成,其中全国化、规模化国央企拿地金额超过 5000 亿,占金额 20 强的 76%,占据金额 TOP100 的 49%。从投资力度来看,典型的国央企均远超行业平均。其中越秀、建发、国贸等拿地销售比超过 0.5,华润、招商、中交等也处在行业均值之上。尽管在集中供地中规模化国央企表现相对积极,但与去年同期相比,受制于市场的走弱,1-8 月拿地金额、货值仍旧大幅下滑。万科、金茂拿地金额同比降幅超过 60%,货值也较同期下降 56% 和 73%。中交、保利等拿地金额也几近腰斩。相较之下越秀、华润等金额、货值同比降幅较小,主要是在核心城市拿地较多,总价、货值均较高所致。如华润 1-8 月在北京、深圳新增土地货值占比超过 50%,而越秀拿地也几乎围绕上海、深圳、广州、杭州等一线、准一线城市进行。

6

百强房企投资格局 " 固化 "

半数集中长三角

截止 8 月末,即使本月集中供地较少,百强房企投资金额中仍有 83% 集中于 22 城,较 7 月末下降约 1 个百分点,预计 9 月更多城市开启第三轮集中供地后,百强在 22 城投资金额的占比还会回升。核心城市以外,百强房企主要投资集中于佛山、东莞、西安等经济基本面较好的城市。从能级和区域角度来看,百强的投资也同样呈现 " 固化 " 趋势:由于深圳集中供地成交金额高达 339 亿元,一线城市在百强投资金额中占比上升至 38%,而二线城市由于本月集中供地较少,金额占比下降至 49%,三四线城市占比则维持在 13% 左右,相对稳定;区域方面,长三角依旧是百强投资的绝对主要区域,截止 8 月末投资占比达到 49%,投资 TOP10 城市中长三角占据一半,分别为杭州、上海、宁波、南京及合肥,另外珠三角的广州、深圳和厦门也上榜,环渤海和中西部则各自只有北京、成都进入拿地金额前 10。

7

第三轮供地继续释放 " 利好 " 信号

提升中小房企参与度

近期中央与地方政府频繁释放积极信号,允许地方 " 一城一策 " 运用信贷等政策,合理支持刚性和改善型住房需求。从月内北京、上海等一线城市在特定区域限购定向松绑,诸多三四线城市限购取消,首付比例下调等情况来看,未来的政策面预期整体保持宽松。市场预期的修复我们认为有利于增加企业投资信心,但当前主要问题仍在于保交付,且购房意愿偏低,因此销售回款减少、现金流不足仍是制约房企短期拿地的核心原因。在土地端来,8 月中下旬多数城市公布了第三轮集中供地的计划,从供应来看,为了维持土地市场回暖和稳定,政府持续释放 " 利好 ",多个城市供应量较第二轮大幅提升,供地结构也相对均衡。值得注意的是,土拍政策面依旧保持了 " 让利 "、" 引流 " 的宽松趋势,杭州、上海均小幅调整了土拍规则,意在吸引更多的企业参拍。我们认为随着市场信心的恢复带动销售提升,叠加核心城市土拍宽松,将会给中小房企带来投资的机会。但考虑到核心城市地价较高,短期国央平拿地的主力格局并不会改变,民企或将在市场回暖后迎来一波拿地 " 窗口期 "。

【购房资讯轻松享,快来关注乐居网】

文章来源:易居研究院