2022年上半年,国际地缘冲突加剧,大宗商品价格暴涨,全球通胀飙升,美联储超预期加息,随后疫情国内突然反弹,种种超预期事件叠加,导致港股市场陷入低迷。恒生指数在过去半年的最大回撤达到25.8%,创下疫情以来的新低。同时,港交所IPO也陷入低谷,且上市后破发情况频频发生。Wind数据统计显示,2022年上半年港股一级市场股权融资金额为1,140亿港元,较2021年上半年融资金额4,874亿港元减少76.60%。上半年仅有26家企业成功IPO上市,较去年同期的46家减少43.48%;IPO募集金额仅为197亿港元,较去年同期的2,143亿大幅缩减90.79%。募资超过1亿美元(约7.84亿港元)的IPO项目仅有11家,不到去年同期的一半。但随着近期港股的走强以及支持性政策的出台,包括进一步放宽和降低第二上市门槛,拓宽了双重主要上市的接纳度,有利于进一步吸纳优质中概股和增强投资者信心,港股下半年或有望恢复上市活力。

SPAC成上半年IPO市场唯一亮色,自2022年1月港交所正式引入SPAC机制以来,上半年共有12家SPAC公司递交了招股书;其中Aquila Acquisition 作为首家递表的SPAC公司于3月18日成功上市,募集资金10亿港元;Vision Deal于今年6月10日成为第二家香港SPAC上市的企业,集资额10亿港元。

从IPO承销金额统计维度来看,中金公司以41.47亿港元的承销金额位居榜首,中信里昂以21.78亿港元位居第二,法国巴黎证券以18.97亿港元位列第三。IPO承销家数方面,中金公司、富途证券和利弗莫尔证券均以担任了12家IPO的承销项目拔得头筹。

上半年港股股权融资市场概览

1.1

股权融资规模趋势

2022年上半年港股一级市场股权融资总金额为1,140亿港元,较2021年上半年融资金额4,874亿港元同比锐减76.60%,较2021下半年融资金额2,834亿港元减少59.76%。其中,首发融资规模较去年同期下降明显,大幅削减超90%。代价发行增长显著,共募集402亿港元,较去年同期增长39.06%。

1.2

融资方式分布

具体从各个融资方式来看,首次招股募资(IPO)2022年上半年在股权融资中失去了长久以来的主导地位,募集金额占比仅为17.31%;配售募集资金为408.15亿港元,是份额最大的融资方式,占比高达35.79%;代价发行表现突出,募集资金402.36亿港元,份额超过IPO,占比35.28%。

1.3

融资主体行业分布

从各个行业的融资情况分布来看,多元金融、房地产以及运输这三个行业融资金额位居前三。其中,多元金融行业募集金额为495亿港元,紧随其后的房地产以及运输分别募集153亿港元和97亿港元。

数量方面,房地产行业以发行19起位居榜首,耐用消费品与服装行业和多元金融行业紧随其后,以发行18和16起分列二三名。

首发篇

2.1

IPO发行数量趋势

2022年上半年港股一改2021年的强劲势头,在数量方面,IPO仅发行26只,较去年同期减少43.48%。

2.2

IPO募资规模趋势

2022年上半年共募集金额197亿港元,较去年同期的2,143亿大幅缩减90.79%,突破五年来IPO发行规模的新低,同时连续七个季度环比下降。

2.3

IPO上市板块分布

从上市板块分布来看,2022年上半年共26家企业在香港主板成功发行上市,无创业板上市公司。

2.4

IPO上市主体行业分布

从主体行业维度看,IPO发行金额最高的行业为软件与服务行业,募集金额达49亿港元。其次为材料行业和医疗保健设备与服务行业,分别为44亿港元和21亿港元。

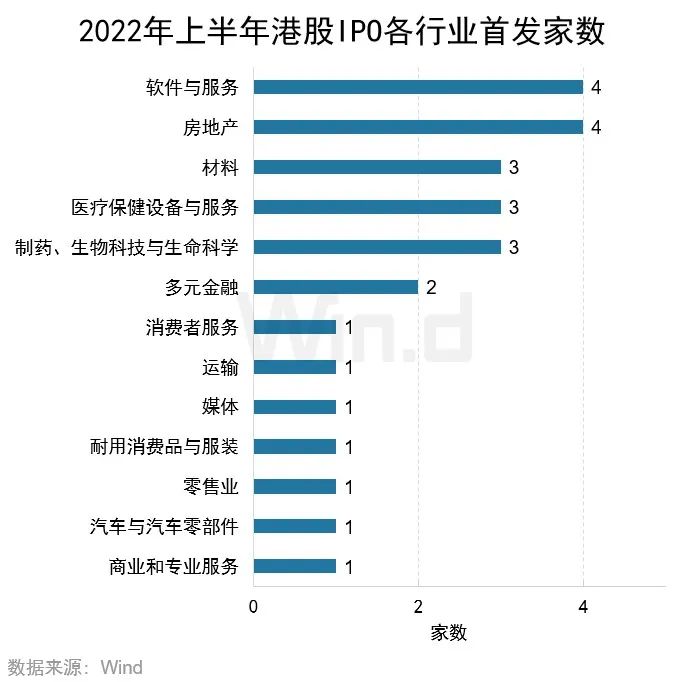

家数方面,软件与服务和房地产行业以发行4家并列第一,材料、医疗保健设备与服务以及制药、生物科技与生命科学行业均以发行3家并列第二。

2.5

IPO融资金额 Top10

2022年上半年,IPO融资金额最大的公司是金力永磁,募集资金42.41亿港元。汇通达网络和法拉帝分别以23.18亿港元和20.08亿港元位列第二和第三。Aquila Acquisition和Vision Deal作为2022上半年SPAC成功登陆港股的两家企业,分别排名第六、第七。前十大IPO项目共募集资金155.19亿港元,占全部IPO募资总额的78.64%。

2.6

融资金额区间统计

2022年上半年港股IPO融资金额在10亿港元以下的数量最多,高达15家,占到IPO总数的约58%。其次是募资金额在10-20亿港元的区间,家数为4家。仅1家融资规模超过40亿港元。

再融资篇

3.1

增发融资趋势

2022年上半年,再融资募集金额为981亿港元,较去年同期募集金额2,671亿港元锐减63.28%。再融资事件仅为163起,较去年同期273起大幅减少40.29%。

3.2

再融资主体行业分布

2022年上半年,再融资募集金额最高的行业为多元金融,募集金额一骑绝尘,高达475亿港元,主要来自ESR约383亿港元的再融资数额。房地产行业以140亿港元的募集金额排名第二,运输行业以91亿港元位列第三。

从数量来看,耐用消费品与服装行业的再融资数量为17起,排名第一。房地产和资本货物行业均以15起的募集数量并列第二名。

3.3

再融资项目融资Top10

再融资金额最大的企业是ESR,募资金额高达383亿港元,占2022年上半年再融资总规模的39.04%。京东物流以85亿港元的募资规模位居第二,中信证券以60亿港元的募资规模位居第三。

机构篇

4.1

IPO承销金额Top10

从IPO承销金额来看,2022年上半年,中金公司以约41.47亿港元的总承销金额及12家的总承销数稳居承销榜榜首。中信里昂表现强劲,以约21.78亿港元的承销金额位居第二,承销数量为4家。法国巴黎证券以18.97亿港元的承销金额紧随其后位居第三,承销数量为3家。前三名承销规模合计占比达42%。

4.2

IPO承销数量Top10

从IPO承销数量来看,中金公司、富途证券和利弗莫尔证券均以担任12家IPO承销商位居榜首,各占上半年IPO总数的近46%。

4.3

IPO保荐人Top10

中金公司以保荐人的身份参与了11家IPO,位列第一,占2022年上半年IPO总数的42%。摩根士丹利和招银国际分别以担任5家和4家IPO的保荐人位列第二和第三。

4.4

IPO全球协调人Top10

中金公司以全球协调人身份参与了9家IPO,位列第一;招银国际和摩根士丹利分别以担任6家和4家IPO的协调人位列第二和第三。

4.5

IPO账簿管理人Top10

富途证券以账簿管理人身份参与了11个证券的IPO,位列第一;招银国际参与了10家,位列第二;中金公司和中泰证券均以担任9家证券IPO的账簿管理人并列第三名。

发行中介篇

5.1

IPO核数师排行榜Top10

普华永道以参与13个证券的IPO位列核数师中的首位,安永以参与7个证券的IPO位列第二,毕马威和德勤以核数师身份参与的IPO数量为2家,并列第三。

5.2

IPO律师排行榜

IPO境外发行人律师方面,迈普达律师事务所以参与了7家IPO位列第一,高伟绅律师事务所和凯易律师事务所均参与了4家,并列第二。

境内发行人律师方面,中伦律师事务所以参与了4家IPO位列第一,汉坤律师事务所参与了3家,位列第二;金杜律师事务所、天元律师事务所、大成律师事务所和通商律师事务所均以参与2家并列第三;其余律所均只参与了1家。

IPO境外承销商律师方面,普衡律师事务所以参与了3家IPO位列第一,金杜律师事务所、高伟绅律师事务所、方达律师事务所、年利达律师事务所和史密夫斐尔律师事务所均参与了2家,并列第二;其余律所均只参与了1家。

境内承销商律师方面,竞天公诚律师事务所和通商律师事务所均以参与了6家IPO并列第一,其余律所均只参与了1家。